Contents [hide]

Dの報告(2021年7月)

証券口座と保有株式一覧

SBI証券

eMAXISSlim全世界株式インデックス(日本除く)・・・iDeCo(月23000円)

eMAXISSlim先進国株式インデックス・・・積み立てNISA(月33333円)

eMAXISSlim全世界株式(オールカントリー)、楽天VTI・・・毎月積立

eMAXISSlim新興国株式インデックス、SBI-S&P500・・・保持のみ

(NEW!)SBI-SBI・V・S&P500インデックス・ファンド・・・三井住友カード積立(月50000円)

VTI・・・積立なしの通常購入

SBI証券(妻)

SBI-S&P500・・・積み立てNISA(月33333円)

楽天証券

楽天VTI・・・毎月積立+ポイント投資(月50000円)

SBIネオモバイル証券

日本株(56社・単元未満株)

保有銘柄はこちら

定期報告

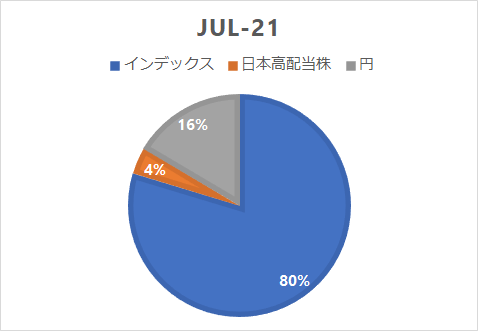

まず例のごとく今月のポートフォリオとして今の有リスク資産比率をお見せします。

現金(無リスク資産)比率は前月14%→16%とほぼ横ばいです。

株式市場の若干の値下がりから少し現金比率が増えました。

・インデックス

全世界株式:eMAXIS slim全世界株式(オールカントリー)

先進国株式:楽天VTI(投資信託)、VTI(ETF)、eMAXIS slim先進国株式、SBIバンガードS&P500

新興国株式:eMAXIS slim新興国株式

・日本高配当株

高配当銘柄多数

毎度同じですが今の資産は

有リスク資産

- インデックス運用:80%

- アクティブ運用:4%

無リスク資産

- 現金:16%(内米ドル0%)

となります。

自分でいろいろな投資信託やETFに手を出せば出すほど投資の効率(シャープレシオ)は悪くなります。こちらは少し参考になると思います

シャープレシオの求め方は前回示しました。⇒前月のはこちら

前回のシミュレーションで報告していますが自分のような全世界株式インデックス8割、現金2割のポートフォリオはシャープレシオは0.539です。

ここに自分なりのアレンジ(いろいろな投資信託を組み合わせたり、個別株を加える)は自分のポートフォリオの効率(シャープレシオ)を落とすことになります。

一つ注意点としてはシャープレシオはリスク(標準偏差)とリターンのみで決まるため適切な期間で評価しないと比較できません。

投資商品の中にはシャープレシオが優れていることを謳い文句にするものもありますが、最も値動きが少なく値上がりが大きい期間だけを切り取って既存の商品より優れていると宣伝することが多いです。

我々が目指すのは最低でも20年以上の長期積み立て投資なので最低でも10年程度のリスク、リターンで計算したシャープレシオで考えたいものです。

運用成績

次に年利回りです。今月までで

年利10.7%

でした。

投資を始めて3年弱です。

ここ数年の相場で年リターン10%以下の場合、あなたの投資の才能は無いかもしれません・・・

才能がなくても結果が出せるのがインデックス運用の良いところですね!

自分は投資の才能があると思っていませんし、膨大な時間をかけて勉強する得られるリターンの割が合わないと考えているのでインデックス運用一択です。

インデックス型投信積立

ここにはiDeCoや積み立てNISAも含まれます。

iDeCo

eMAXISSlim全世界株式インデックス(日本除く)に月23000円投資しています。

実質フリーランスの医師であるためもっと掛け金を増やすこともできますが、また常勤に戻る可能性もあるためそのままにしています。

前回

今回

株価低迷がありやや損益率が下がりました。

スイッチングを途中でしているのでここでの損益率は本来の数字より若干下がっています。

iDeCoの年平均リターン目標は5%です。5年くらいしたらドルコスト平均法であるiDeCoと一括投資した際の年平均リターンを比べようと思います。はたしてこの5年はドルコスト平均法が吉と出るのでしょうか。

年利5%を想定して60歳まで積み立てます。

ちなみに月23000円が年5%で増えていくと20年で

20年で約2倍になります。(注意:これはリスクを考慮していません!)

節税効果も合わせると利益はこれよりさらに大きいです。

うちの家計では節税効果として約90000円/年となっています。(所得税23%+住民税10%で計算)

実は受け取り時に税金がかかるのですが退職金として受け取ることでできるだけ税金を払わないようにする予定です。

ですが先ほど申し上げた通り、30年後に暴落が来るかこないかで年平均リターンは大きく変わるので今の時点での年平均リターンはあまり意味はないです…

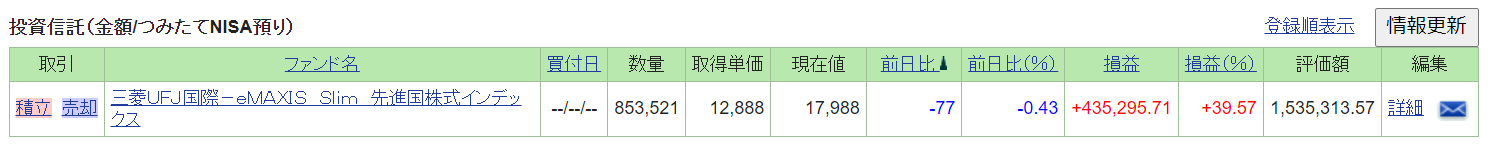

積み立てNISA

先月

今月

現在年40万=月33333円の積み立てています。

今月で33ヶ月目です。

年利回りは39.57÷33×12=14.38%です。

異常なリターンですね!かならずどこかでしわ寄せがくると思います。

目標は5~7%/年です。今のところは余裕で目標を超えています。

月33333円投資して年7%増加していけば20年で799万が1701万円になります。

夫婦でやっているので2倍の効率です。

米国ETF投資

日本高配当株投資

自分は56社の日本の高配当株を少量ずつ持っています。

現在56銘柄となりました。

目標は月3万円(税引き後)の配当所得の形成です。(下方修正しています)

ポートフォリオの5%以内という制限の中でできるだけ良い配当が得られるように頑張っていきます。

日経平均の調子が良く、かなり成績は良いです。

おまけ

楽天roomの宣伝です。

実際に購入したふるさと納税、本当に買って良かったもの、子育て用品などを分かりやすくまとめておこうと思います。

使ったものだけなので商品数は少なめです。

興味があれば見て下さい。

もちろんポイント込みで楽天が安くなるかAmazonで買った方が安いのか評価してから購入下さい。

最近食洗器を買ったのでレビューしようと思います!

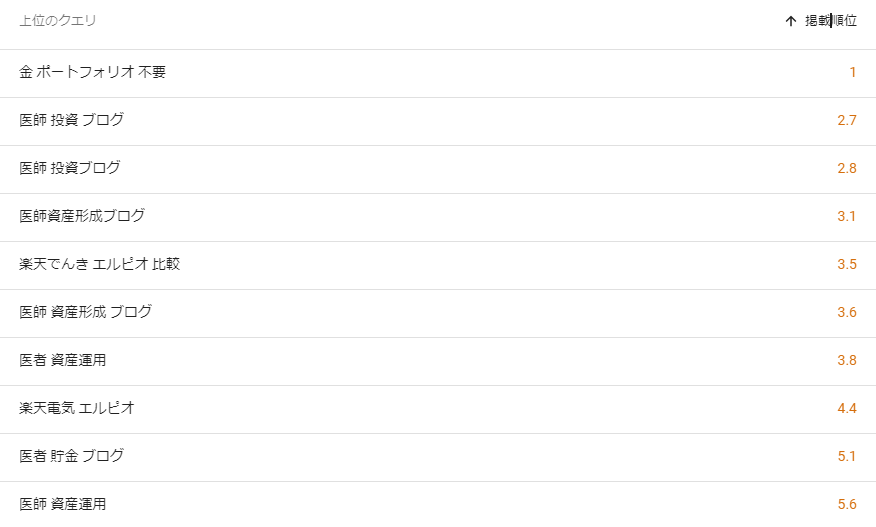

ブログ収益報告

ブログ開始2019年9月 ブログ開設24か月目 記事数134(前月+2)

Google検索順位(過去28日間)

収益

アドセンス収益0円(8000円まで振り込みされないため)

ブログ経費

サーバー代(Xserver)28か月分 31400円(約月1000円)

まだまだ赤字経営です・・・

宣伝

twitterで投資や医療についてたまにツイートしています。

よろしければフォロー@doctord_DrDお願いします。

ブログの更新のお知らせもやっています。

コメント