しかしこんな「小金持ち」だからこそ「投資」が必要である。

そしてそんな「小金持ち」な自分がメインでやっているのはインデックス型投信積立である。

Contents

成功の秘訣は「お金に興味がないこと?」

我々医師は投資に最も向いている職種です。

それは

お金に興味がないから

知りたければ最後までサラッと読んでほしいと思います。

まず前提として我々は投資の素人です。

投資で1日数億円稼いだなどをテレビで見たことがあるかもしれないです。

しかし、それは投資の素人には豪運が降りた時にだけ起きることで現実的な確率ではまず起こらないです。

我々は明日の株価がどうなるかなんて全くわからないのだから。

インデックス投信積立がド定番

もう少し説明させてください。頼みます。

だからこそ我々は「負けない(負けにくい)投資」が必要です。

しかし負けない代わりに大きな勝ちもなく、絶対に大金持ちにはなれない!(笑)

「お金はそこそこ稼げるがそんなに時間がない」タイプの人間はこの「負けない投資」に向いていると考えられます。

そして最初に書いた通り「お金にそこまで固執しない」こともこの投資法を成功させる秘訣です。

今自分がメインで投資している方法で

「インデックス投信積立」

と言います。

言い換えれば

インデックス型投資信託に毎月決まった額を投資をすることです。

投資信託とは?

インデックス型投資信託の説明の前に「投資信託」の説明をします。

詳しく知りたい方はググった方がよっぽどわかりますがここでは誰にでもわかるように説明します。

「投資信託」とは簡単に言えば「株の詰め合わせ」です。

なぜ「詰め合わせ」を買う必要があるのか。

それはリスクの分散のためです。

例えば一つの会社の株を買ったとしましょう。もしその会社が不祥事など起こせば株価は暴落し、資産は一気に減ってしまいます。でも100社株を持っていればどこかの株が下がってもダメージは少なくて済みます。

これが分散によるリスク回避です。

その通りです。

でも100社暴落するようなことはそうそうありません。

ですがただ闇雲にいろいろな会社の株を買っても無意味です。

これから成長する可能性が高く、かつ業績も安定しており、それでいて今比較的安くなっている株をかき集める必要があります。

さらにどこか一つの分野がダメになった時に暴落するのを防ぐためこの100社も金融、商社、飲食、機械、鉱業など他分野に分散している必要があります。

だからこその投資信託です。

なんとこの投資信託は賢いおじさん(おばさん)達が上手いこと分散したちょうどいい詰め合わせを作ってくれたものなのです。

インデックス型とは?

ではインデックス型とは何か。

インデックスは「指数」と訳されます。

つまり指数に連動して値動きする投資信託をインデックス型投資信託といいます。

指数の代表例を挙げます。細かい説明は省きます。

日本の厳選された会社の株225種類の平均額

アメリカの厳選された会社の株65種類の平均額

つまり日本全体の株価の動きを見たい時は「日経平均株価」、アメリカ全体の株価の動きを見たい時は「NYダウ」を見ればいいです。

つまり「日経平均株価」が上昇しているときは日本がイケイケということです。

つまり

とか考える必要なく

となります。少し考えるのが簡単でいいですね。

そして今自分はアメリカのインデックス型投資信託に投資をメインでしています。

理由は単純。

アメリカの企業が世界を牛耳っているからです。

GAFAと言う言葉はご存知ですか。

アメリカ大企業四天王のGoogle、Amazon.com、Facebook、Apple Inc.の頭文字です。

日本でもSONY、任天堂など世界的に有名な企業はありますが、このアメリカ四天王とどちらが強いか考えてしまうと圧倒的に四天王になるでしょう。(Googleが今後数十年で倒産することなどあり得るだろうか。。。)

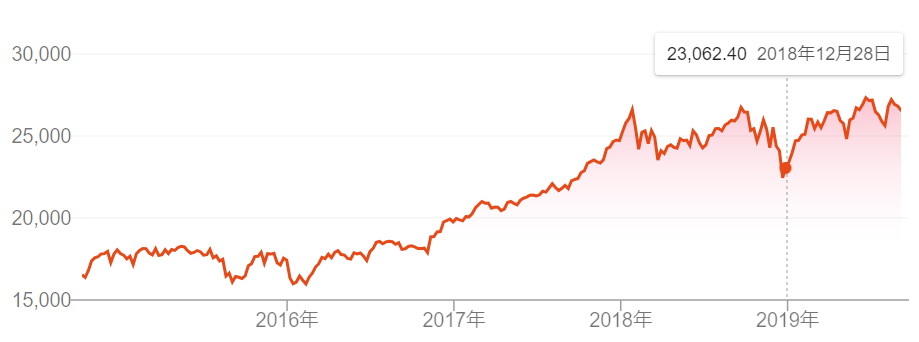

全体的に上がっていますが結構上下していますね。

アメリカはどうでしょうか。

アメリカは上手く行き過ぎているほど右肩上がりという言葉が似あいますね。

しかし、このまま上がり続ければもちろん良いですが「そろそろ暴落する」と考えている専門家もいる様子です。(コロナショックが来ましたね・・・)

インデックスはもちろん右肩上がり(今後成長が見込める)ものを選ばなければ意味がありません。

ここ10年ではアメリカ1強でしたが、今後はどうなるかわかりません。

ですがアメリカが経済の中心であることは事実なのでアメリカに投資をしないという選択肢はありません。

実はそれが正解なのですが初心者にはおススメしません。難しい理由はこちら

なのでドルコスト平均法による毎月定額積立投資をおススメします。

ドルコスト平均法によるインデックス投信積立

そんな方でも理解できるように簡単に説明します。正直ドルコスト平均法とかいう名前はどうでもいいです。

まず株が明日上がるか下がるかは素人にはわかるはずがありません。

だからこそ毎月決まった日に決まった額を投資することで「高く買いすぎることもなければ安く買えることもない」平均的なお買い物ができます。(これをドルコスト平均法といいます。)

お買い得を狙って買うのではなく、買ったどこかでお買い得があればいいと考えます。

だから株価(投資信託の額)が上がっても下がっても気にしません。

なぜなら上がれば「自分の資産が増えてラッキー」、下がれば「お買い得にたくさん買えてラッキー」となるからです。

これなら多少株価が値上がりしたり値下がりしても続けられそうですね!

お金に固執しないことが積み立て投資成功の秘訣!

お金に固執しない方がいいと言いましたが、もしお金に強いこだわりを持っている人が同じ投資をやるこの「毎月決まった額を買うこと」ができなくなってしまいます。

「今安そうだからたくさん買おう」「今高そうだから買わないようにしょう」などと考えてしまい、平均的なお買い物をすることができなくて大抵失敗することになります。

なぜなら我々は投資のプロではないからです。素人は素人らしく、初心者向けのやり方をするべきです。ド素人は平均的なお買い物ができれば十分だと考えてください。

大体今までのアメリカの成長具合だと投資した額が「年利5~7%」でお金が増えていくことになります。

もちろん今のままの成長が続くとは限らない(実際は年利3~4%になるかもしれない)ですがアメリカが壊滅しない限りは安泰と言えるでしょう。

アメリカが崩壊するようなことがあれば世界全体が崩壊していることになるので。。。

まとめ

お金に興味がない小金持ちが「負けない(けど大きく勝てない)投資」をするなら「アメリカ(もしくは全世界)にインデックス型投資信託で積み立て投資」で決まり。

2020年現在最適解のインデックス投信積立の始め方は

【2020年の最適解】投資初心者でも80点取れる投資の仕方!

おすすめ投資信託は

コメント

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 「小金持ち」は黙ってインデックス型投信積立世帯年収年収1000万を超えた「小金持ち」は「投資」しなくても老後の貯金はできる。 しかしこんな「小金持ち」だからこそ「投資」が必 […]

[…] 投資信託って何?って方はこちらもご覧ください。 […]

[…] こちらの記事でもおススメしています。 […]