Contents

Dの報告(2021年4月)

証券口座と保有株式一覧

SBI証券

eMAXISSlim全世界株式インデックス(日本除く)・・・iDeCo(月23000円)

eMAXISSlim先進国株式インデックス・・・積み立てNISA(月33333円)

eMAXISSlim全世界株式(オールカントリー)、楽天VTI・・・毎月積立

eMAXISSlim新興国株式インデックス、SBI-S&P500・・・保持のみ

VTI・・・積立なしの通常購入

SBI証券(妻)

SBI-S&P500・・・積み立てNISA(月33333円)

楽天証券

楽天VTI・・・毎月積立+ポイント投資(月50000円)

SBIネオモバイル証券

日本株(56社・単元未満株)

保有銘柄はこちら

定期報告

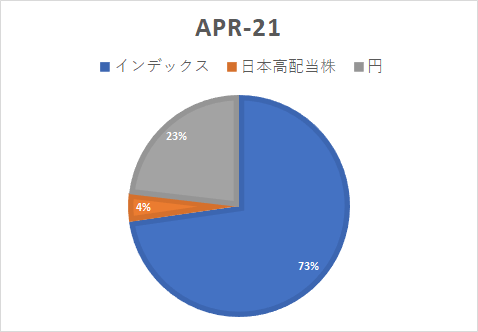

まず例のごとく今月のポートフォリオとして今の有リスク資産比率をお見せします。

現金(無リスク資産)比率は前月31%→23%と大きく減少しています。

まずは目標の25%に達しました。

4月に現金比率を下げる理由になったのは年金前払いと楽天VTIのSPOT購入です。

もうご存知の方も多いと思いますが年金はカードで前払いが一番お得です。

この年金前払いのため(限度額を増やすため)にメインの楽天カードがゴールドである必要があります。

ただ4月から楽天ゴールドカードによる楽天市場でのSPU倍率が下がってしまったため少し価値が下がってしまいましたね。

確定申告で現金が増えましたので一気に購入に踏み切りました。

無リスク資産はまず20~25%を維持しつつ、総資産が増えたら20%程度まで現金を減らしてもリスク許容ができるかもしれません。

今の投資先は以下になります。

・インデックス

全世界株式:eMAXIS slim全世界株式(オールカントリー)

先進国株式:楽天VTI(投資信託)、VTI(ETF)、eMAXIS slim先進国株式、SBIバンガードS&P500

新興国株式:eMAXIS slim新興国株式

・日本高配当株

高配当銘柄多数

毎度同じですが今の資産は

有リスク資産

- インデックス運用:71%

- アクティブ運用:4%

無リスク資産

- 現金:23%(内米ドル0%)

となります。

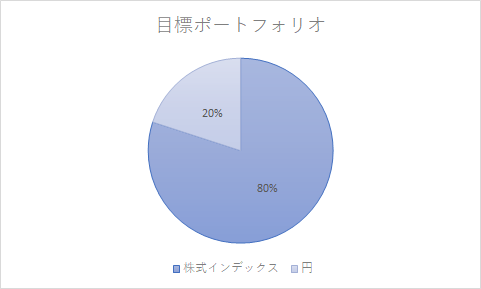

目標とするポートフォリオは

と非常にシンプルなものにしたいと考えています。

自分でいろいろな投資信託やETFに手を出せば出すほど投資の効率(シャープレシオ)は悪くなります。こちらは少し参考になると思います

より簡単に言えば自分のおススメしている時価総額加重平均型の投資信託は頭のいい人達が考えた現時点で最も良い方法なのです。

ここに自分なりのアレンジ(いろいろな投資信託を組み合わせたり、個別株を加える)は自分のポートフォリオの効率(シャープレシオ)を落とすことになります。

月5.6万円の投資シミュレーション

積み立てNISAとiDeCoの月5.6万円を投資や貯蓄に工面した際の30年の投資予想を今回はやってみます。

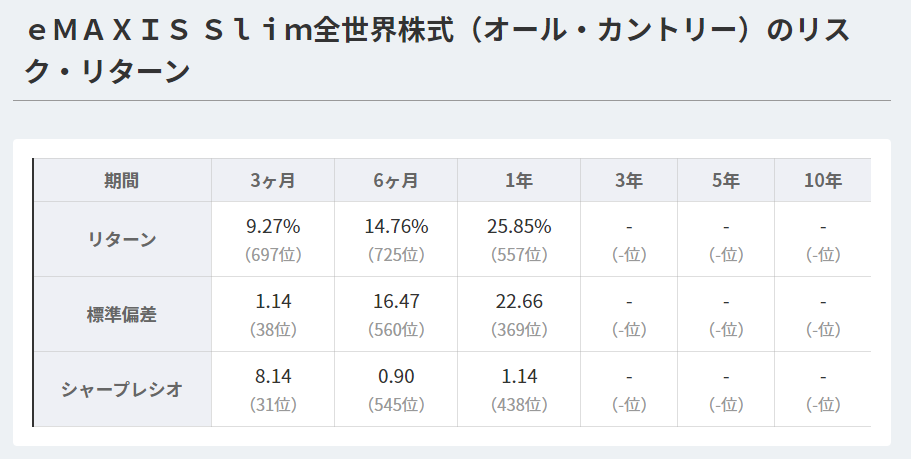

30歳から何とか月5.6万円(iDeCo(2.3万)+積み立てNISA(3.3万))をeMAXIS Slim全世界株式(オール・カントリー)に投資しつづけてみます。

リスク(標準偏差)とリターンはこちらから引用しています。

気を付けなければいけないのはこのリスクとリターンは過去1年の評価額から算出したものであり、今後の値動きによって変わる可能性があるということです。

ですが今回はこのリスクとリターンのまま30年経つとどうなるか試してみます。

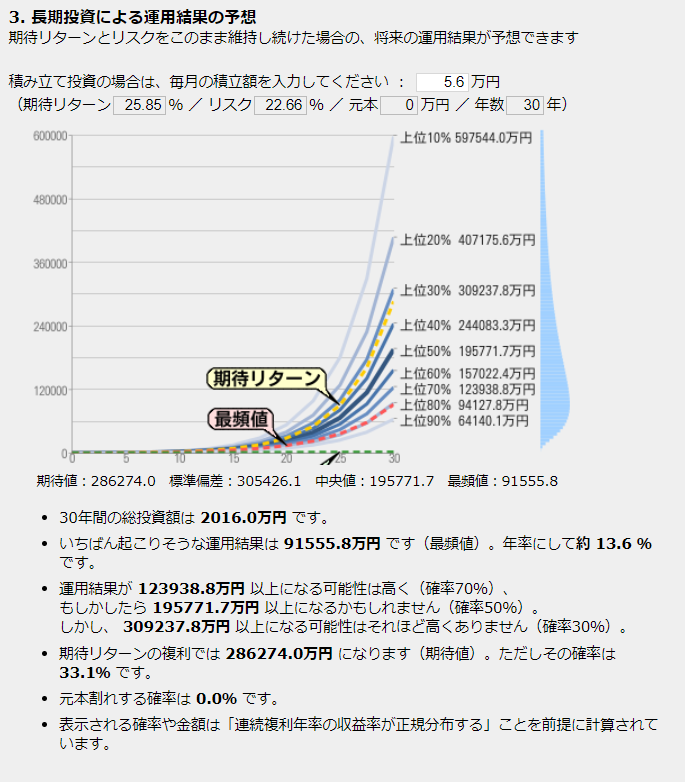

シミュレーションした結果がこちらです。

- 全世界株式(=有リスク資産)はリスク22.66%、リターン25.85%

0円からスタートし、毎月5.6万積み立てできれば2016万が30年後には9億5000万円くらいになる可能性が最も高いという結果です。

30年で50倍近くになりました。

もしある程度投資の知識のある方ならこの結果があまりにおかしいことは理解できると思います。

月5.6万円が30年で10億近くまで上がるのはまずあり得ません。

このようなおかしい結果になったのはここ1年で全世界の株価が急上昇しているからです。年リターン22%はかなり異常な数字だということがわかります。

この相場では適当に株の売買をしていても儲かります。

このシミュレーションでみなさまに注意喚起したいのは我々が行う長期投資において数年程度のリターンやリスクでその投資方法が優れているのかそうでないかを判断するのは危険ということです。

このような相場では「〇ヶ月でこれだけ儲かった」「自動売買システムで月収〇〇万円」などの謳い文句で情報商材が出回ります。

実際にこのような相場であれば自動売買でも大きく利益を出すことが可能だと思います。

ですが我々は「長期で保有する」「株を売るタイミングはわからない」を前提に投資していますのでやはりこういった短期売買で利益を得る方法はおススメしません。

かならず、暴落や株価低迷のタイミングが来ると思います。

その時でも安定して投資を続けるにはしっかりとした信念と知識が不可欠だと考えます。

運用成績

次に今月の成績です。

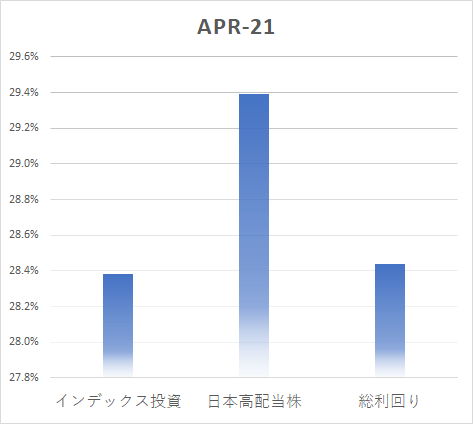

投資信託 vs 高配当株(配当金込み)=インデックス運用 vs アクティブ運用で表示します。

今回は若干ですがアクティブ運用が勝りました。

といってもアクティブ運用は放置中なのでこのグラフに特に意味はありません。汗

逆に言えばいろいろ考えてアクティブ運用してもインデックス運用との差は誤差みたいなものということです。

次に今までの年利回りを見てみましょう。

年利回りは総利回り÷投資月数(4月で31ヶ月目)×12で計算しています。

投資を始めて3年弱ですが、年利10%となっています。

インデックス運用では7%もいけばかなりの好成績なので少し出来すぎですね。。。

逆にここ数年は非常に株価の上昇が大きい時期であったため年利10%を切るアクティブ運用をしている方は要注意です。

逆にこの時期にアクティブ運用で成績が良い方も時期が良かっただけと言えるので安易に他の人の運用成績を参考にアクティブ運用を始めないようにしましょう。

何度も言いますがここ数年で年利10%は当たり前です。

といっても積み立てでの運用は切り崩す20~30年後の相場で年利回りが大きく変動するのであまり気にしてもしょうがないですね。

インデックス型投信積立

ここにはiDeCoや積み立てNISAも含まれます。

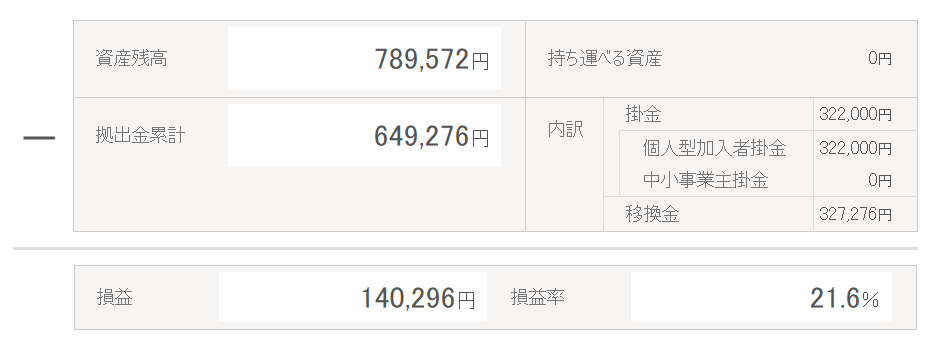

iDeCo

eMAXISSlim全世界株式インデックス(日本除く)に月23000円投資しています。

実質フリーランスの医師であるためもっと掛け金を増やすこともできますが、また常勤に戻る可能性もあるためそのままにしています。

前回

今回

着実に利益を増やしています。

スイッチングを途中でしているのでここでの損益率は本来の数字より若干下がっています。

iDeCoの年平均リターン目標は5%です。5年くらいしたらドルコスト平均法であるiDeCoと一括投資した際の年平均リターンを比べようと思います。はたしてこの5年はドルコスト平均法が吉と出るのでしょうか。

年利5%を想定して60歳まで積み立てます。

ちなみに月23000円が年5%で増えていくと20年で

20年で約2倍になります。

節税効果も合わせると利益はこれよりさらに大きいです。

うちの家計では節税効果として約90000円/年となっています。(所得税23%+住民税10%で計算)

実は受け取り時に税金がかかるのですが退職金として受け取ることでできるだけ税金を払わないようにする予定です。

ですが先ほど申し上げた通り、30年後に暴落が来るかこないかで年平均リターンは大きく変わるので今の時点での年平均リターンはあまり意味はないです…

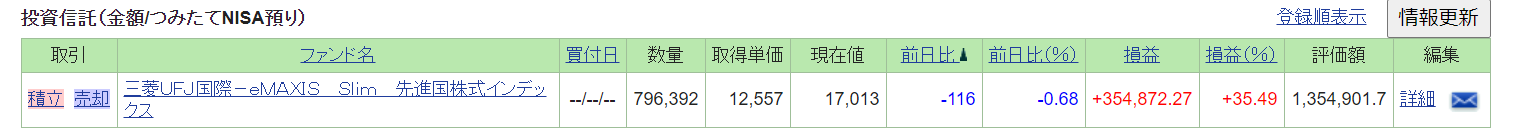

積み立てNISA

先月

今月

現在年40万=月33333円の積み立てています。

目標は5~7%/年です。今のところは余裕で目標を超えています。

月33333円投資して年7%増加していけば20年で799万が1701万円になります。

夫婦でやっているので2倍の効率です。

米国ETF投資

日本高配当株投資

自分は56社の日本の高配当株を少量ずつ持っています。

現在56銘柄となりました。

目標は月3万円(税引き後)の配当所得の形成です。(下方修正しています)

ポートフォリオの5%以内という制限の中でできるだけ良い配当が得られるように頑張っていきます。

日経平均の調子が良く、かなり成績は良いです。

まとめ

今回の楽天VTIのSPOT購入はある意味リバランスのようなものです。

かなりポートフォリオとして完成形に近づいたため、今後は収入の貯蓄となる部分の8割を目安に投資し続けることになります。

おまけ

楽天roomの宣伝です。

実際に購入したふるさと納税、本当に買って良かったもの、子育て用品などを分かりやすくまとめておこうと思います。

興味があれば見て下さい。

もちろんポイント込みで楽天が安くなるかAmazonで買った方が安いのか評価してから購入下さい。

ブログ収益報告

ブログ開始2019年9月 ブログ開設19か月目 記事数130(前月+1)

Google検索順位(過去28日間)

収益

アドセンス収益0円(8000円まで振り込みされないため)

ブログ経費

サーバー代(Xserver)28か月分 31400円(約月1000円)

まだまだ赤字経営です・・・

おまけ2

仮想通貨に関しての私見

蛇足です。

仮想通貨やDefiなどへの投資がtwitterなどで流行っているように思います。

今後どうなるかはわからないので価格に関しては言及しませんが、自分が気になるのは多数の広告、宣伝が行われていることです。

インデックス運用は広告をほとんど出さずに全世界の投資家から多額のお金を集めています。

一方仮想通貨関連、Defi関連では多額の広告費を投じて新規口座開設、取引に投資家を向かわせようとしています。

なぜでしょうか。

それは手数料で仮想通貨取引所が大儲けできるからです。

もしあなたが確実に仮想通貨で利益を出したいと考えるのなら取引所を運営するか、仮想通貨関連のブログでアフィリエイト収入を得るのが良いでしょう。

ブログはネタがないと書けないのでこういったボラティリティが高い投資をしないと高頻度での更新が難しいのです。

インデックス運用は守りの投資と言われていますが、自分の投資信託(株)80%のポートフォリオは一般的にかなりハイリスクハイリターンなポートフォリオです。

年利10%はかなりのリスクを持たないと得られないものです。これを超えるリターンを得ようとする運用は知らずの内にあなたのリスク許容度を超えているかもしれません。

医師免許というかなりリスク許容度を上げてくれる免許があってもこの程度のリスクでかなりいっぱいいっぱいだと自分は考えています。

リスクは総資産が増えてくるとより実感できるようになります。

リスク許容度に対する感覚が麻痺しないようにお気をつけください。

コメント