Contents

Dの報告(2020年12月)

証券口座と保有株式一覧

SBI証券

eMAXISSlim全世界株式インデックス(日本除く)・・・iDeCo(月23000円)

eMAXISSlim先進国株式インデックス・・・積み立てNISA(月33333円)

eMAXISSlim全世界株式(オールカントリー)、楽天VTI・・・毎月積立

eMAXISSlim新興国株式インデックス、SBI-S&P500・・・保持のみ

VTI・・・積立なしの通常購入

SBI証券(妻)

SBI-S&P500・・・積み立てNISA(月33333円)

楽天証券

楽天VTI・・・毎月積立+ポイント投資(月50000円)

SBIネオモバイル証券

日本株(56社・単元未満株)

保有銘柄はこちら

定期報告

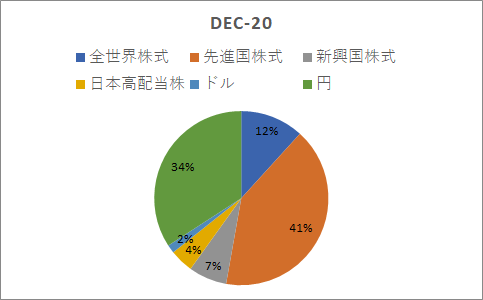

まずはじめに今月のポートフォリオとして今の有リスク資産比率をお見せします。

現金(無リスク資産)比率は前月36%→34%と減少しました。

この無リスク資産はポートフォリオの30%が目標なのでまだまだ投資余力はあります。

全世界株式:eMAXIS slim全世界株式(オールカントリー)

先進国株式:楽天VTI(投資信託)、VTI(ETF)、eMAXIS slim先進国株式、SBIバンガードS&P500

新興国株式:eMAXIS slim新興国株式

日本高配当株:高配当銘柄多数

毎度同じですが今の資産は

有リスク資産

- インデックス運用:60%

- アクティブ運用:4%

無リスク資産

- 現金:34%(内米ドル2%)

となります。

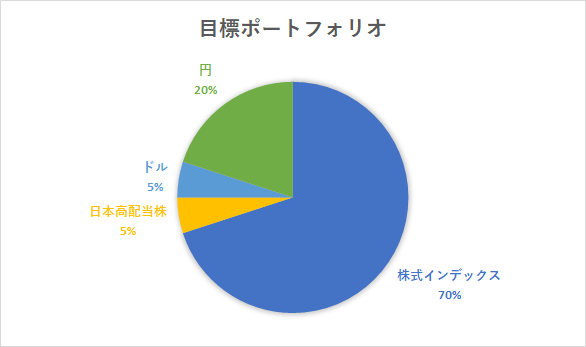

目標は

としています。

米ドルは今後増やす予定はありません。

ETFも保有していますが、やはり手間や配当の税金を考慮すると投資信託の方が良いと考えます。

こちらでもETFに関して言及していますが、やはり確定申告で税金を回収したりしなければならず、そのコスパに見合う金額を運用していないので自分は投資信託一本がおススメです。

前にも一度記事にしましたが、自分でいろいろな投資信託やETFに手を出せば出すほど投資の効率(シャープレシオ)は悪くなります。こちらは少し参考になると思います

より簡単に言えば自分のおススメしている時価総額加重平均型の投資信託は頭のいい人達が考えた現時点で最も良い方法なのです。

ここに自分なりのアレンジ(いろいろな投資信託を組み合わせたり、個別株を加える)は自分のポートフォリオの効率(シャープレシオ)を落とすことになります。

とりあえず30代の間はこのポートフォリオを維持しようと考えています。

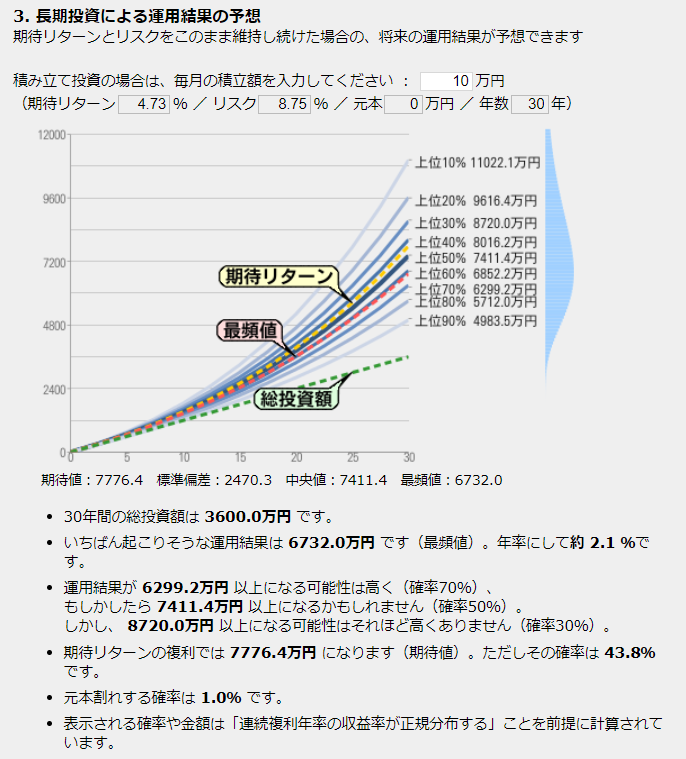

月10万円の投資シミュレーション

前回同様ですが月10万円を投資や貯蓄に工面した際の30年の投資予想です。

もう読んだ方は読み飛ばして良いです。

30歳から何とか月6.6万円投資しつづければ

月6.6万円はiDeCo(2.3万)+積み立てNISA(3.3万)+楽天でのカードでの投資(1.7万)で十分です!

シミュレーションした結果がこちらです。

- 現金(=無リスク資産)はリスク0%、リターン0.01%(預金の金利)

- 全世界株式(=有リスク資産)はリスク12.5%、リターン6.75%(こちらの記事でも紹介した全世界株式の10年の平均リスク・リターンを参照)

このポートフォリオでは年リターン4.73%、リスク8.75%となっています。

0円からスタートし、毎月10万積み立て(3.3万を現金で預金、6.7万を全世界株式に投資)できれば20年後には6732万円くらいになる可能性が最も高そうです。

総資産額が増えればその都度現金の保有額は増えますので年齢に応じて現金保有額が増える見込みです。

元本割れは1%です。(あくまでこのリスクとリターンが30年続いた場合)

このシミュレーションで30年後に現金が1080万になる予定です。

月10万円を資産運用(貯蓄+投資)に向けられればかなり老後は安定した資産形成ができることが予想されます。1000万現金があれば急な出費にも対応可能だと思います。

しかも株式を多く持つのでインフレ対策にもなります。

デメリットとしては株式オンリーなのでリスクがそこそこ高いことです。

このポートフォリオでは1年で数%(つまり30年後の総資産が一番高い時であれば1年で数百万円)の値動きをするということです。

この値動きが気になる方は総資産が増えてきたら現金含め低リスク・無リスク資産の割合を増やす必要があります。その分もちろんリターンも減りますが・・・

もちろんドルコスト平均法ではなく一括投資してポートフォリオを完成させることも可能ですが、リスクにゆっくり慣れていくために理論上はコスパが悪くても自分はドルコスト平均法で積み立てます。→詳細は【投資初心者卒業!】ドルコスト平均法【リスクは下がらない!?】

理想のポートフォリオに近づいたら積立額を調整しつつ、年に一度(確定申告の返金が来たタイミングが良い感じがします)リバランスを行い、理想(適切なリスクの)のポートフォリオを継続していきたいと考えます。

運用成績

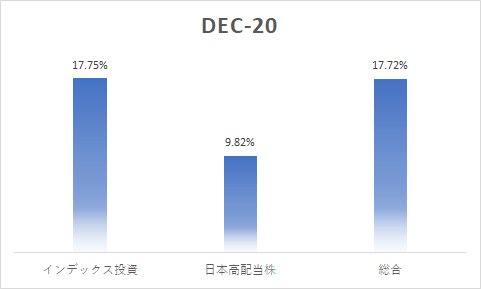

次に今月の成績です。

投資信託 vs 高配当株(配当金込み)で表示します。

複利効果と言う意味では買い足ししていない日本高配当株の方が有利ですがやはりインデックス投資には勝てませんね。

毎月配当金などを別記事で書いていましたが、日本株は買い足ししていないので今は新しい記事を書いていません。

インデックス型投信積立

ここにはiDeCoや積み立てNISAも含まれます。

iDeCo(24ヶ月目)

eMAXISSlim全世界株式インデックス(日本除く)に月23000円投資しています。

実質フリーランスの医師であるためもっと掛け金を増やすこともできますが、また常勤に戻る可能性もあるためそのままにしています。

前回

今回

かなり下がってしまいましたね。

スイッチングを途中でしているので実際の拠出額は23000×24=552000です。なので実質の損益は+16.7%(この積み立て投資の年平均リターン8.35%(24ヶ月で計算))です。

iDeCoの年平均リターン目標は5%です。5年くらいしたらドルコスト平均法であるiDeCoと一括投資した際の年平均リターンを比べようと思います。はたしてこの5年はドルコスト平均法が吉と出るのでしょうか。

年利5%を想定して60歳まで積み立てます。

ちなみに月23000円が年5%で増えていくと20年で

20年で約2倍になります。

節税効果も合わせると利益はこれよりさらに大きいです。

うちの家計では節税効果として約90000円/年となっています。(所得税23%+住民税10%で計算)

実は受け取り時に税金がかかるのですが退職金として受け取ることでできるだけ税金を払わないようにする予定です。

ですが先ほど申し上げた通り、30年後に暴落が来るかこないかで年平均リターンは大きく変わるので今の時点での年平均リターンはあまり意味はないです…

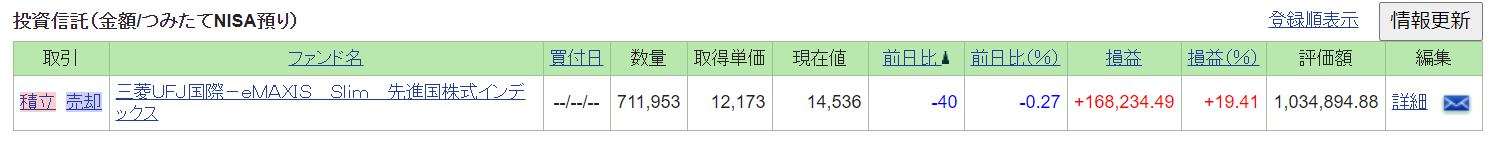

積み立てNISA(22か月目)

先月

今月

現在年40万=月33333円の積み立てています。

目標は5~7%/年です。今のところは余裕で目標を超えています。

月33333円投資して年7%増加していけば20年で799万が1701万円になります。

夫婦でやっているので2倍の効率です。

米国ETF投資

日本高配当株投資

自分は56社の日本の高配当株を少量ずつ持っています。

現在56銘柄となりました。

目標は月3万円(税引き後)の配当所得の形成です。(下方修正しています)

ポートフォリオの5%以内という制限の中でできるだけ良い配当が得られるように頑張っていきます。

今月は全く買っていません。

まとめ

まだまだ目標には達していないためリバランスはやっていません。

メインは株式インデックスで、おまけで日本高配当株ポートフォリオを混ぜています。

今年中には無リスク資産30%の目標としているポートフォリオが完成しそうです。

最後に1年の節目なので自分の投資全体の年平均リターンを求めてみましょう。

自分の投資の全リターンは17.72%となっています。

投資を始めたのは丁度iDeCoを始めた2年前です。なので年平均リターンは17.72÷2=8.86%となります。

参考までに楽天VT(=全世界株式インデックス)に投資した場合の2020年の年平均リターンは8.92%となりました。

高配当株に手を出している分や積み立て投資という点が若干成績を落としている原因と考えますが、額が少ないこともあってほぼ変わらないですね。

ここからも小額の間(投資初めて数年)はドルコスト平均法でも一括購入でも大きく成績に影響がないことがわかります。リスク許容度を計るためにも自分は初めての投資をドルコスト平均法で始めることをおススメしています。

ポートフォリオが固まって、多額の運用をするようになった場合は一括購入やリバランスなどが必要になると考えます。

コロナウイルスの影響が今後どう出るかはわかりませんが予定通り積み立てていきます。

おまけ

ブログ収益報告

ブログ開始2019年11月 ブログ開設16か月目 記事数125(前月+1)

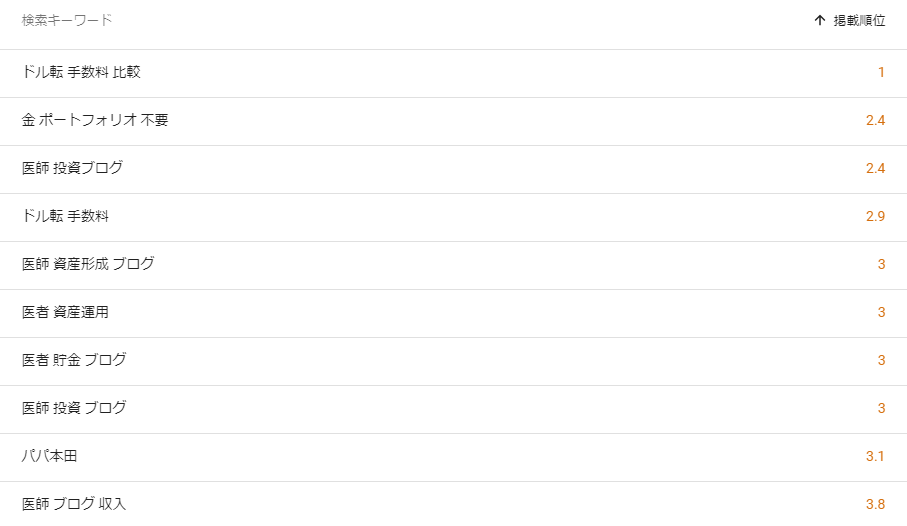

Google検索順位(過去28日間)

先月同様にドル転による検索順位が上位です。

収益

アドセンス収益0円(8000円まで振り込みされないため)

ブログ経費

サーバー代(Xserver)28か月分 31400円(約月1000円)

まだまだ赤字経営です・・・

コメント